独身者は老後資金が5000万円必要?貯蓄手段を解説します

長寿化が進み、独身者の老後に対する不安が高まっています。健康で充実した老後を過ごすためには、一定の資金が必要です。

では、独身者にとって老後資金は一体いくら必要なのでしょうか?一説によると5,000万円必要という話もありますが、この金額は本当に妥当な金額なのでしょうか。また、どのような貯蓄手段で準備すればよいのでしょうか。

この記事では、独身者の老後資金の目安と、貯蓄手段について詳しく解説します。近年の社会情勢や統計データを基に、現実的な老後資金の額と、その準備方法を探っていきましょう。

▼合わせてチェック

個人年金は貯金代わりになる?メリットや向いている人の特徴

おひとりさまで老後を迎える人が増えている?

ライフスタイルの多様化により、生涯独身を選択する人が増加傾向にあります。厚生労働省の「令和5年版厚生労働白書『50歳時の未婚割合の推移』」によると、50歳時点で一度も結婚をしたことのない人の割合は、男性で28.3%、女性で17.8%に上ります。この数値は年々上昇しており、今後もおひとりさまで老後を迎える人が増えていくと予測されます。

人生が長くなったため、たとえパートナーがいたとしても先立たれる可能性は十分にあります。多くの人が、おひとりさまの老後を想定しておく必要があるでしょう。

現在結婚している人も、そうでない人も、老後に備えて貯蓄を始めることが大切です。特に女性は平均寿命が男性よりも長いため、独身での老後生活を送る可能性が高くなります。

老後資金の必要性

人生100年時代と呼ばれる現代、長い老後生活を過ごすことが一般的になりました。厚生労働省の「人生100年時代構想会議」では、2007年に日本で生まれた子供が107歳まで生きる確率は50%あると推計されています。

また2023年には100歳以上人口が9万2,139人となり、53年連続で増加しています。国立社会保障・人口問題研究所の推計では、2050年の100歳以上人口は46.7万人*に達すると予測されています。この時代、100歳以上人口の中心となるのは、1947〜49年生まれの団塊の世代です。

* 出生率や死亡率が中程度で推移した場合の推計です。

このような時代に、健康で豊かな老後を過ごすためには、一定の資金が必要です。特に独身者の場合、資金源が自分自身に限られるため、若いうちから先を見据えた資産形成が求められます。老後の生活を支えるための収入や貯蓄、受給できる年金などを把握し、不安のない老後を迎えるための準備が重要です。 /pr>

それでは、老後に必要な資金を計算してみましょう。

最低限必要な老後資金の計算方法

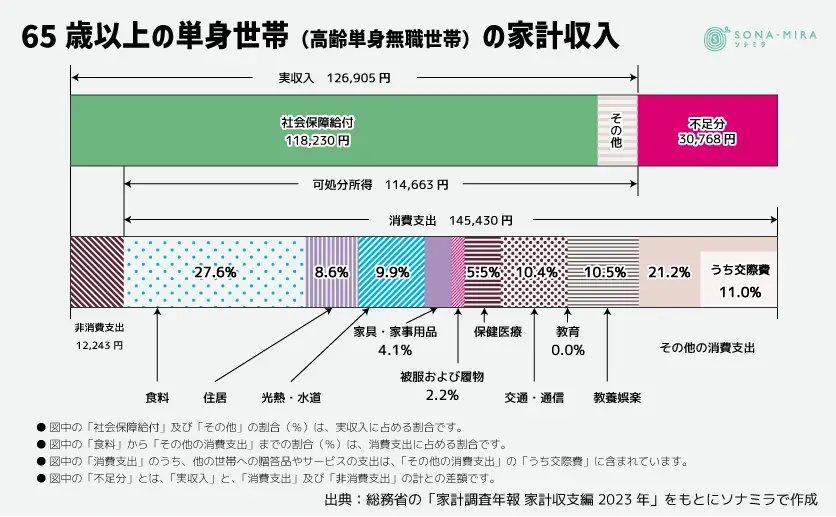

総務省の「家計調査年報 家計収支編 2023年」によると、高齢単身無職世帯の平均実収入は月12万6,905円、支出は月15万7,673円(消費支出と非消費支出の合計)です。つまり、毎月3万768円、年間で36万9,216円の赤字となっています。

この数字から、最低限必要な老後資金を計算してみましょう。65歳から100歳までの35年間を想定すると、最低限必要な老後資金は以下のように計算できます。

36万9,216円 × 35年 = 1,292万2,560円

この金額を下回る場合、65歳以降も仕事を続けるなどして、不足分を補填する必要があります。しかし、高齢になるにつれ仕事を続けることが難しくなる可能性もあるため、できるだけ若いうちからコツコツと貯蓄し、この金額以上を準備しておくことが望ましいでしょう。

ゆとりある老後の生活資金

最低限の老後資金だけでは、十分な生活の質を確保できない可能性があります。ゆとりある老後を過ごすためには、どの程度の資金が必要なのでしょうか。生命保険文化センターの「生活保障に関する調査」(2022年度)では、夫婦2人のゆとりある老後生活資金は平均37.9万円とされています。おひとりさまの場合、この金額をそのまま適用することはできませんので、総務省の調査を元にシミュレーションしてみましょう。

夫婦高齢者無職世帯の支出(28万2,497円)に対し、高齢単身無職世帯の支出(15万7,673円)は約55.8%です。つまり、単身者の場合は、夫婦で生活する場合に必要なお金の約55.8%で生活をしていくという前提です。

この比率を夫婦2人のゆとりある老後生活資金(37.9万円)に当てはめると、おひとりさまのゆとりある老後生活資金は月21万1,535円と試算されます。

高齢単身無職世帯の平均実収入(12万6,905円)を差し引くと、毎月8万4,630円、年間で101万5,560円の不足となります。35年間では以下の金額が必要です。

101万5,560円 × 35年 = 3,554万4,600円

つまり、おひとりさまがゆとりある老後を過ごすためには、65歳時点で約3,554万円の資金が必要だと言えます。この金額には旅行や趣味など、自分の好きなことに使えるお金も含まれています。健康で充実した老後を送るためには、この程度の資金を目安に準備していくことが望ましいでしょう。

5,000万円は本当に必要か?

先の試算結果では、おひとりさまのゆとりある老後資金は約3,554万円とわかりました。しかし、独身者の老後には他にも様々な不安要素があります。それらを加味して、必要な資金を検討してみましょう。

充実した医療を受けたい

高齢になるほど、健康への不安は大きくなります。高額な医療費が発生する可能性も高まります。厚生労働省の「医療保険に関する基礎資料(生涯医療費(令和3年度)」では、65歳以上で発生する医療費の総額は生涯医療費の57%、金額にして1,604万円に達しています。

【生涯医療費の内訳(65歳以降)】

65~69歳:226万円

70~74歳:271万円

75~79歳:306万円

80~84歳:306万円

85~89歳:258万円

90~94歳:165万円

95~99歳:60万円

100歳以上:12万円

総計:1,604万円

一時的に高額な医療費が発生しても我が国には高額療養費制度があり、医療費負担は一定額までに抑えられています。そのため、最も医療費がかかるケースとして、現役並み所得とみなされ自己負担割合が3割負担の前提では、65歳以降の医療費は次のように試算されます。

1,604万円 × 0.3 = 約481万円

この金額はあくまで目安であり、個人の健康状態や生活環境によっても異なります。また入院時に個室を希望する場合は差額ベッド代がかかるケースもあります。

安心できる介護を受けたい

独身者の場合、配偶者や子どもに介護を頼ることができません。老人ホームへの入居を希望するケースが多くなると考えられます。要介護3以上であれば特別養護老人ホームを利用できますが、入居待ちが問題となっています。特別養護老人ホームの入居を希望しても、すぐには入居できない可能性が高いのです。そのため、有料老人ホームも選択肢の一つとして考える必要があります。

では、要介護状態になった際にどのくらいのお金がかかると見込んでおけばいいのでしょうか。生命保険文化センター「生命保険に関する全国実態調査(2021年度)」によると、実際に介護を行っていると答えた人が介護にかけた費用は次のようになっています。

一時費用:74万円

月額費用:8.3万円

介護期間:61.1か月

この数値から試算すると、約581万円の費用が掛かります。

74万円 + 8.3万円 × 61.1か月 = 約581万円

介護の必要性や期間は個人差が大きいため、この費用も目安でしかありません。まずは日頃から健康管理に気を付け、介護予防に努めることが重要です。

葬儀費用等で周りに迷惑をかけたくない

お亡くなりになった場合は、葬儀費用やお布施、お墓の購入費用がかかります。株式会社鎌倉新書「第5回お葬式に関する全国調査」および「第15回お墓の消費者全国実態調査」によると

葬儀費用の平均額:約110.7万円

お布施:約22.4万円

お墓の平均購入金額(一般葬):約149.5万円

総計:約282.6万円

となっています。葬儀費用は年々減少傾向にありますが、用意しておかないと誰かに負担がかかる可能性もあります。

ここまで見てきたとおり、ゆとりある老後資金(約3,554万円)に加え、医療費(約481万円)と介護費用(約581万円)、葬儀費用(約282.6万円)を確保できれば、想定されるリスクには対処できると考えられます。この金額の合計は約4,898.6万円となります。おおよそ5,000万円弱かかると考えても良いのではないでしょうか。

老後資金5,000万円を準備するための貯蓄手段

では、65歳までに5,000万円を準備するにはどうすればよいでしょうか。まず、現実的な目標額とするため、企業退職金を差し引きます。

一般社団法人 日本経済団体連合会の「2021年9月度 退職金・年金に関する実態調査結果」では、大学卒の管理・事務・技術労働者(総合職)の60歳定年退職標準者退職金は約2,243万円です。65歳までは雇用延長等で働きながら、この退職金に手を付けずにいられれば、準備すべき残りの金額は約2,757万円になります。

現預金で準備する

50歳の独身者が65歳までの15年間で2,757万円を貯めるには、毎月約15.3万円の貯蓄が必要です。毎月の収入から一定額を天引きし、貯蓄に回す仕組みづくりが大切になります。ただし、預金金利が低い現在、現預金だけでは資産を増やすことは難しいでしょう。

現預金での貯蓄は、安全性が高いものの、資産をふやす効果は限定的です。そのため、現預金だけに頼るのではなく、他の貯蓄手段も併用することが望ましいでしょう。例えば、定期預金や国債などの安全性の高い金融商品を活用することで、少しでも利回りを高めることができます。

NISAを使って資産運用する

資産を効率的にふやすには、投資による運用も検討する必要があります。金融庁のNISAの積立シミュレーターによると、年利4%の運用を想定した場合、毎月約11.2万円の積立で目標額に到達します。NISAでは運用益が非課税となるため、効率的に資産を形成できます。ただし、投資にはリスクが伴うため、自分の知識やリスク許容度に合わせて、慎重に運用することが大切です。

NISAは、長期的な資産形成に適した制度です。毎月一定額を積み立てることで、時間をかけて資産をふやすことができます。また、運用益に対する税金がかからないため、複利効果を最大限に活かすことができます。ただし、投資信託の選択には注意が必要です。自分の目的やリスク許容度に合った商品を選ぶことが大切です。

※ 各年代別の老後資金準備方法を知りたい方はこちらも参考にしてください。

「年代別におすすめの資産形成の方法|老後の資金が不安な方は必見!」

個人年金や介護保険で保障も併せて確保する

老後資金の特徴は、長生きするほど多くの資金が必要になることです。保険商品の中には、終身年金の受取方法を用意しているものもあります。これを活用すれば、長生きリスクへの対策になります。定期的に年金として受け取ることで、老後の生活を安定させることができるでしょう。

また、介護保険は要介護状態になった際に、非課税で介護保険金を受け取れます。高齢期に要介護状態になる可能性は十分にあるため、このような仕組みを用意しておくことで安心感が高まります。

個人年金保険や介護保険は、公的保険制度を補完する役割を果たします。自分の老後の生活設計に合わせて、適切な保険商品を選ぶことが重要です。保険料の負担と保障内容のバランスを考え、無理のない範囲で加入することをおすすめします。また、保険商品は複雑な部分もあるため、専門家に相談しながら選ぶことが望ましいでしょう。

独身者は医療保険や介護保険を検討しましょう

この記事では、独身者が65歳から迎える老後において、必要な資金がどのくらいになるのかを試算してきました。最低限の生活を送るためには約1,300万円、ゆとりある老後生活には約3,500万円が必要です。さらに、高齢期特有の課題である医療と介護等に備えるためには、約5,000万円の資金があれば十分な安心感が得られるでしょう。

50歳から65歳までの15年間で資金を準備するには、現預金だけでなく、NISAや保険商品を活用して効率的に貯蓄していくことが理想的です。ただし、NISAでの運用だけに頼ると、運用失敗のリスクもあります。一喜一憂せずに、ある程度任せられる仕組みも併用するとよいでしょう。

老後資金の準備は、若いうちから始めることが大切です。特に独身者の場合、自分の収入と貯蓄が頼りになります。将来を見据えて、計画的に資産形成に取り組みましょう。また、健康管理にも気を配り、医療や介護に備えることも忘れてはいけません。自分の人生を豊かにするために、今から一歩ずつ準備を始めてみませんか。

ソナミラでは、コンシェルジュが将来のお金に関するお悩みの相談を承っています。漠然とした不安でも大丈夫です。ぜひ一度、ソナミラのコンシェルジュに相談してみてください。

▼参考

50歳時の未婚割合の推移

出典:厚生労働省「令和5年版厚生労働白書『50歳時の未婚割合の推移』」

2007年に日本で生まれた子供の半数が107歳より長く生きる

出典:厚生労働省「人生100年時代構想会議」

ゆとりのある老後生活資金

出典:生命保険文化センター「生活保障に関する調査」(2022年度)

65歳以上で発生する医療費の総額

出典:厚生労働省の「医療保険に関する基礎資料(生涯医療費(令和3年度)」

要介護状態になった際にかかる費用

出典:生命保険文化センター「生命保険に関する全国実態調査(2021年度)」

企業退職金の金額

出典:一般社団法人 日本経済団体連合会「2021年9月度 退職金・年金に関する実態調査結果」

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約