資産運用にかかる税金とは?簡単にわかりやすく解説します

「新NISAは運用益に課税されない!」と聞いて、資産運用を考えている人は多いと思います。

資産運用には預金や投資信託、株式などの様々な方法がありますが、これらの金融商品によって利益が生じたときは、原則として税金が発生します。

この記事では、資産運用にかかる税金の種類や、気になる税率、確定申告の必要性などについてわかりやすく解説します。

▼合わせてチェック

個人年金保険は受け取り方によって税金が異なる?契約時の注意点を解説

資産運用で収益が発生するケースとは?

資産運用によって収益が発生すれば原則税金がかかります。では、どのようなときに収益が発生するのでしょうか?

預貯金で利子が付くケース

預貯金でついた利子は「利子所得」となります。利子所得に該当するものは、預貯金の利子を含め、以下のようなものがあります。

- 預貯金の利子

- 公社債の利子

- 公社債投資信託の収益の分配

- 公募公社債等運用投資信託の収益の分配

利子所得とは、預貯金・公社債から得られる利子や利息、公社債投資信託等から得られる収益の分配を指します。

具体的には、銀行預金の利息や、個人向け国債・社債で受け取る利子が該当します。そして、これらの利子所得には税金がかかり、所得税の対象となります。

株式や投資信託などの配当金や分配金があるケース

株式の銘柄によって、年に何度か配当金を受け取れることがあります。また、投資信託の中にも、年に何度か分配金を受け取れるものがあります。

これら配当金・分配金も課税対象で「配当所得」となります。

株式や投資信託などの配当金や分配金は投資先の企業やファンドから定期的に支払われ、株式や投資信託の口座や取引履歴から確認できます。また、投資先の企業やファンドの公式ウェブサイトで投資家向けの情報提供ページをチェックすることでも、配当金や分配金の支払い日や金額を確認できます。

株式や投資信託などの売却益があるケース

株式や投資信託の価格は常に変動しています。そのため、購入時よりも価格が上昇しているときに売却すると、売却益が生じる可能性があります。

このように株式や投資信託を売却したときに得られる利益は「譲渡所得」となります。

投資先の選定は、株式投資の場合は企業業績や株価チャート、市場動向を分析し、投資信託の場合はファンド運用方針や信託報酬などを確認して行います。

投資先の動向については定期的にモニタリングを行い、自身の投資目標に合わせて投資戦略を定めましょう。

不動産を売却した際の売却益があるケース

マンションやアパート、戸建て住宅などの不動産を売却したときも、売却金額から取得にかかわる費用と譲渡費用を差し引いた金額によっては、収益が生じる可能性があります。

この場合も得られる利益は「譲渡所得」になります。

不動産投資の家賃収入があるケース

資産運用として賃貸不動産を経営している場合は、家賃収入が発生します。これらは「不動産所得」になります。

賃貸に出せば長期的な家賃収入が期待できるため「不労所得」とも呼ばれ、労働せずに安定した収入を得る方法として知られています。

ただし、入居者がいなければ家賃収入が発生しないため、定期的な建物のチェックやリノベーション、管理体制が重要になってきます。

かかる税金の計算方法

上述した利益が発生する場合について、どの位の税金を支払うことになるのかを解説します。

利子所得

利子所得では預貯金の利息や国債・社債の利子に対して20.315%の課税が行われます。

20.315%の税金が差し引かれた状態で受け取ることになり、運用している人が申告や納税をする必要はありません。

例えば、債券の利子として10万円が発生した場合は、税金に相当する20,315円が源泉徴収され、79,685円が預金口座に入金されます。

また利子所得は、他の所得とは分けたうえで一律の税率をかけて税額が計算される「源泉分離課税」の対象です。

配当所得

上場株式等の配当等は、20.315%=所得税・復興特別所得税15.315%+住民税5%であり、一方、非上場株式の配当は所得税20.42%となっています。

非上場株式の配当については、支払を受ける際に住民税は源泉徴収されていません。

上場株式から受け取る配当金など、所定の要件を満たしている場合は、支払われる際に税金が源泉徴収されるため確定申告は必要ありません。

ただし「配当控除」を受ける場合は、総合課税として確定申告が必要です。

譲渡所得

譲渡所得にかかる税金の計算方法は、株式や投資信託の場合と、不動産の場合で異なります。

【株式や投資信託の場合】

株式や投資信託を売却したときは、次の計算式により売却益を求めます。

売却益=売却価格-(取得費+手数料など)

例えば、100万円で購入した株式を152万円で売却し、手数料が2万円かかった場合であれば、売却益は、

152万円-(100万円+2万円)=50万円

この場合、課税対象額は50万円となります。

「特定口座(源泉徴収あり)」で資産運用している場合は、確定申告する必要がなく、税額は源泉徴収されます。

20.315%の税金が源泉徴収されるため、口座に入金されるのは398,425円です。

「特定口座(源泉徴収なし)」や「一般口座」の場合は、一年間の取引結果をまとめ確定申告が必要になります。年間の売却益の20.315%を申告・納税することになります。

【不動産の場合】

不動産の譲渡所得は次の計算式で求めます。

譲渡所得=土地や建物を売った金額-(取得費+譲渡費用)

取得費がわからないときは、売却金額の5%を概算取得費として計算することができます。また、譲渡費用とは売却にかかった費用のことです。

不動産会社に支払う仲介手数料や測量費、売買契約書の印紙代などを含めることができます。

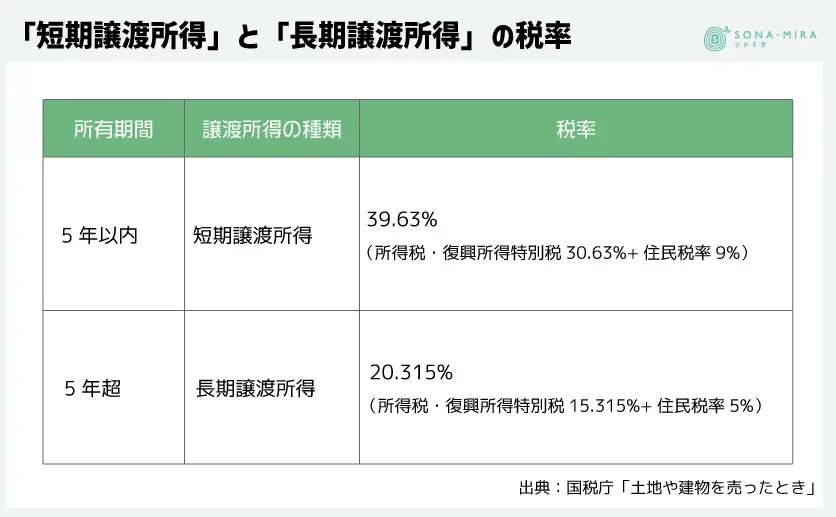

不動産を売却したときの譲渡所得は、不動産の所有期間に応じて短期譲渡所得と長期譲渡所得に分かれており、以下の通り税率が異なります。

譲渡した年の1月1日において所有期間が5年以内である不動産を売却して譲渡所得が発生したときは、高い税率が適用されます。

不動産所得

マンションやアパート、戸建て住宅などを人に貸して得た家賃収入や礼金、共益費、駐車場代などは「不動産所得」として課税の対象となります。

不動産所得は、不動産投資で得た収入から修繕費や管理会社への委託費用などの経費を差し引いて計算します。

次の計算式により不動産所得額を求めます。

不動産所得=不動産による総収入-必要経費

不動産所得に対しても、所得税と復興特別所得税、住民税が課税されます。

ただし、税率が決まっている他の所得とは異なり、不動産所得にかかわる税率は給与所得などの他の所得と合算し、総合課税として税額計算される点に注意が必要です。

NISAを活用すれば一定額までは売却益に税金がかからない

どのような形で資産運用を行っても原則税金がかかります。しかし、この税金に対して大きな優遇を受けられる制度が新NISAです。

新NISAを利用することで、一定額までの投資で得られた利益や配当金が非課税*となります。投資信託の普通分配金も非課税となっています。

* 非課税となるのは株式数比例配分方式のみで、登録配当金受領口座方式・個別銘柄指定方式 (配当金振込指定)・配当金領収証方式を選択した場合は、通常通り配当金に対して20.315%の税金が発生します。また、新NISAで米国株や米国ETFに投資した場合は、配当金に対して米国で10%の税金が発生します。

例えば、100万円分の投資信託を購入して売却をすることで10万円の利益が生じた場合、本来であれば譲渡所得として10万円×20.315%=23,150円の税金が課せられます。

これがNISA口座を通じて投資した金融商品であれば、利益が生じても税金は課せられません。

ただし、NISAの運用は長期的に行うことが重要です。

短期的に見るとなかなか資産がふえないと不安になることがあるかもしれませんが、もともとNISAは将来の資産形成や老後資金の準備など、長期的な視野での資産づくりを目的としたものです。

短期的な取引や急激な利益を求めるよりも、安定したリターンを追求する長期投資を目指しましょう。

国内外の株式、債券、不動産投資信託(REIT)など、さまざまな資産を組み合わせてみましょう。

NISAを始めるに当たって不安なことやわからないことがあれば、ソナミラのコンシェルジュからアドバイスを受けることも可能です。

NISAは、将来を見据えた資産づくりを目指す仕組みであることを理解し、早いうちから活用しておくことが大切です。

また、iDeCoも運用益が非課税となる制度です。

拠出した掛金全額が所得控除となるだけでなく、年金として受け取るときは公的年金等控除、一時金として受け取るときは退職所得控除の対象となります。

ただし、新NISAと違い、iDeCoは60歳まで原則引き出しができないため注意が必要です。

生命保険で運用する場合は生命保険料控除を受けられる

生命保険での運用と聞いて意外に感じる人もいますが、生命保険は払込期間が長期になるため長期運用しながら保障を確保したい人にはマッチした商品です。

NISAやiDeCoのような運用時に発生した収益に関する税制優遇はありませんが、保険料控除を使うことができます。

生命保険で保障を確保しながら運用も行いたいという方は、ソナミラのコンシェルジュに相談してみてください。

税金のことも知って金融商品を選ぼう!

今話題の新NISAは売却益に税金もかからず、原則確定申告も不要であることからとても魅力的な商品です。

しかし、損益通算ができないことや繰越控除ができないなどの税制面でのデメリットがないわけではありません。

どのような資産運用が自分に合っているのかを考える上で、税金はとても大きな判断材料になると言えます。

仕事をしながら資産運用の勉強を…ここまでは楽しいことなのですが、「税金のことは考えていなかった」となることがないよう事前にお金のプロに相談しておきましょう。

ソナミラでは、コンシェルジュが保険やNISAについての相談を無料で承っています。相談だけなら何度でも無料です。一度相談予約をしてみてください。

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約