新NISAの口座を持っている人が亡くなったときの相続手続きは?

新NISAの口座を持っている人が亡くなり、相続が発生した場合、NISA口座はどうなるのか気になりませんか?NISA口座にある元本や運用益は非課税で引き継げるのでしょうか?

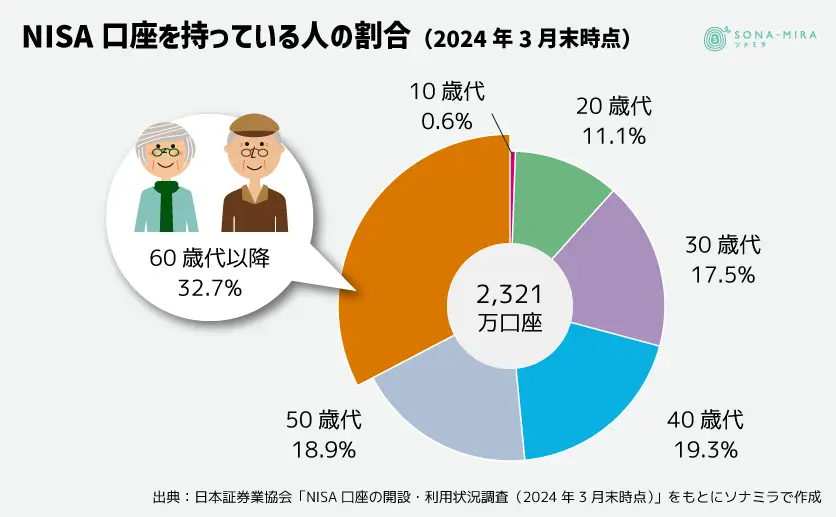

日本証券業協会の「NISA口座の開設・利用状況調査(2024年3月末時点)」によると、全金融機関を対象にしたNISAの口座数は約2,323万口座で、そのうち60歳以上の方が保有している口座数が約758万口座あります。

NISA口座保有者のうち約32%が60歳以上という結果で、高齢化率の高まりを受けて今後も60歳以降の方の口座数が増えると考えられます。

2024年1月に改正された新NISA制度では非課税保有期間が無期限になりました。長期的な資産形成を自助努力で行うことを目的とした制度改正ですので、NISA口座にお金を入れたまま生涯運用し続ける人も増えていくと考えられます。

本記事ではNISA口座を持っている人が亡くなった際の相続の基本的な知識を解説します。

▼合わせてチェック

新NISAで1,800万円の枠を使い切ったら20年後にいくら増える?

新NISAの口座を持っている人の年齢

2024年から新しい制度となったNISAですが、NISA自体は既に10年の歴史があります。

NISAはイギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルに頭文字にN(Nippon=日本)をつけ、日本版ISAとして少額から投資を行う方のために2014年1月にスタートしました。

NISAの正式名称は「少額投資非課税制度」で、2024年1月からは新NISAとして制度が拡充されています。

それでは、NISA口座を保有するのは、どの年齢層なのでしょうか?

口座保有者の年齢構成を見ると、40歳代と50歳代が最も多く、全体の約38%を占めます。一方で60歳以降の口座保有者も多く、全体の約32%となっていて、40歳以降で約70%を占めています。

このように、NISA口座は中高年層の利用者が多いことに加え、2024年から始まった新NISAでは、非課税保有期間が無期限となりました。

したがって、相続が発生するまで生涯運用を続けるケースは少なくないと予想できます。

当然ながらNISA口座も相続財産のひとつです。そのため、万が一相続が発生した場合、どのような手続きが必要になるのか基本的な知識をおさえておく必要があります。

新NISAで相続が発生したら

NISA口座の口座保有者が亡くなった場合、どのように相続手続きをしたらいいのでしょうか。相続手続きの流れと必要な書類について解説します。

相続手続きの流れ

被相続人(亡くなった人)のすべての資産は相続財産となり、勝手に現金化することはできません。また、財産目録がない場合はどの金融機関に口座があるかを調べなければなりません。

遺産分割協議を行い、相続人の持ち分が決定してから初めてNISA口座の相続手続きに進むことができます。

金融機関にある相続財産について、一般的な相続手続きの流れは次の通りです。

1.金融機関に問い合わせて、被相続人の死亡の旨を伝え、金融機関所定の相続関係書類を取り寄せる

2.手続きに必要な書類(被相続人と相続人の関係を証明する書類など)を準備する

3.残高証明書を請求し、相続対象の資産(預金、株式等の保有銘柄・数量等)を把握する

4.遺言書がない場合は、遺産分割協議を実施して相続の割合を決定する

5.金融機関所定の用紙に相続人全員が署名・押印して、必要書類一式と合わせて金融機関へ提出する

金融機関に提出する必要書類とは

NISA口座の開設者が亡くなった場合、相続開始時点で被相続人のNISA口座は終了しますので、金融機関に必要な書類を提出することになります。具体的にどのような資料を提出するのでしょうか。

被相続人のNISA口座から、相続人名義口座への移管手続きで必要になる書類(戸籍謄本など)に加え、「非課税口座開設者死亡届出書」などの書類を提出することになります。

また、NISA口座内の株式・投資信託等の移管手続きには、「相続上場株式等移管依頼書」の提出も必要です。

被相続人のNISA口座で保有する株式などは、相続人がそのNISA口座から直接売却することはできません。また、配当金や分配金を受け取ることもできません。遺産分割協議がまとまった後、相続する人の一般口座か特定口座へ、相続時の時価で移管することになります。

このとき、相続人名義でNISA口座を持っていても、残念ながら被相続人のNISA口座の株式等を相続人のNISA口座へ移管することはできず、課税口座(一般口座や特定口座)へ移管することとなります。移管手続きは別々の金融機関では行えず、同一の金融機関が条件になります。

NISA口座の相続税評価額の計算方法

;

相続税の評価額は「相続発生日の時価」で評価します。上場株式の場合、以下の4つのうち最も低い金額が「相続発生日の時価」です。

● 相続開始日(亡くなった日)の終値

● 相続開始日の属する月の毎日の終値の月平均

● 相続開始日の属する月の前月の毎日の終値の月平均

● 相続開始日の属する月の前々月の毎日の終値の月平均

この計算方法は、課税口座(一般口座や特定口座)であってもNISA口座であっても同じです。

NISA口座を相続する際の注意点

NISA口座は運用益が非課税になるメリットがありますが、相続した投資商品を非課税のまま持ち続けることはできず、相続後の運用益には20.315%の税金が課せられます。

● 配当金と分配金

● 相続・移管後の売却益

上記2点について、非課税になる範囲と課税される範囲を理解しましょう。

配当金と分配金

配当金や分配金はNISA制度では原則非課税です。

一方、被相続人が亡くなった日以降に権利が確定した配当金や分配金は非課税にはならず、所得税・地方税がかかります。

相続・移管後の売却益

被相続人が購入した時から相続発生時までの利益に対しては非課税となります。一方で、相続発生時から相続人が売却するまでに利益が出ている場合には、20.315%の税金がかかります。

例えば、被相続人が100万円で投資商品を購入後、被相続人が亡くなる時点で140万円に値上がりし、相続人が150万円の時に売却したとします。

この場合、被相続人が亡くなった時点での値上がり分40万円は非課税扱いとなり、亡くなってから相続人が売却するまでの10万円分の値上がり益に対して、20.315%の税金が課税されることになります。

NISA口座の投資商品を相続人が引き継ぐ際は、相続発生日の時価が取得価額となることを理解しておきましょう。

人生100年時代を見据えて

2024年にNISA制度が新しくなったことにより、非課税保有期間の恩恵を無期限で享受できるようになりました。その結果、含み益が出ている状態で亡くなってしまうケースも増えてくると考えられます。

NISA口座を保有したまま亡くなってしまうと、そのNISA口座を活用して売却することはできず、相続人が現金化するまでに時間を要してしまいます。

60歳以降に新NISAを始める方であれば、将来の相続も見据えて資産運用をすると良いでしょう。

財産目録と遺言書を作成しておくと、相続人が行う手続きが大変スムーズになります。また、体の調子が悪く、先のことに不安を感じるようであれば、自分自身のNISA口座を含めて総合的に相続対策を考えることが大切です。

相続予定の財産については、NISA口座で運用を続ける以外に、一時払いの生命保険に切り替える選択肢もあります。

生命保険の死亡保険金には、一定の条件を満たせば相続税の基礎控除とは別に、法定相続人の数×500万円が非課税となる制度があります。

新NISAの利用に関しては、ファンドの選択や運用利回りについて目がいきがちですが、60歳以降の方は「財産を引き継ぐときに、どのような金融資産で残すのか」も一考すると良いのではないでしょうか。

ソナミラでは、コンシェルジュがNISAや生命保険についてのご相談を承っています。相談は対面でもオンラインでも可能で、相談だけなら何度でも無料です。

NISAと生命保険を組み合わせたご相談もしていただけます。ぜひ一度相談予約をしてみてください。

▼参考

NISA口座の開設・利用状況

出典:日本証券業協会「NISA口座の開設・利用状況(2024年3月末時点)」

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約