新NISAこんな人はやめとけ!後悔するかもしれない3つのタイプ

少額から株式などに投資ができる新NISAは多くの方に人気です。

一方、「やめとけ」「怪しい」などネガティブな意見を持つ方も一定数います。新NISAのつみたて投資枠で取り扱われる金融商品は、金融庁が長期の積立・分散投資に適していると認めた一定の投資信託に限られ信頼性は高いのですが、確かに新NISAの利用をやめておいたほうがいい方もいるかもしれません。

・ 新NISAの概要

・ 新NISAの利用をやめておくべき方の特徴

・ 日本人の金融知識のレベルと投資を活用できるポテンシャル

以上を本記事で解説します。

「新NISAはやめとけ」という声に悩んでいる方はぜひ参考にしてみて下さい。

▼合わせてチェック

NISAのつみたて投資枠での一部売却は可能?方法や注意点を解説

新NISAの概要

はじめに新NISAの概要を説明します。

新NISAの特徴は主に以下の4つです。

- 税金がかからない

- 投資枠がある

- 途中で売却して資産を引き出せる

- 売却後に非課税保有限度額が復活する

順番に解説します。

運用でふやしたお金に税金がかからない

新NISAを利用せずに運用した場合、運用益に対して20.315%の税金が課せられます。一方、新NISAは運用益に対して税金がかかりません。

そのため、金融商品の運用益を長期投資で効率的に伸ばすことができます。

新NISAには投資枠がある

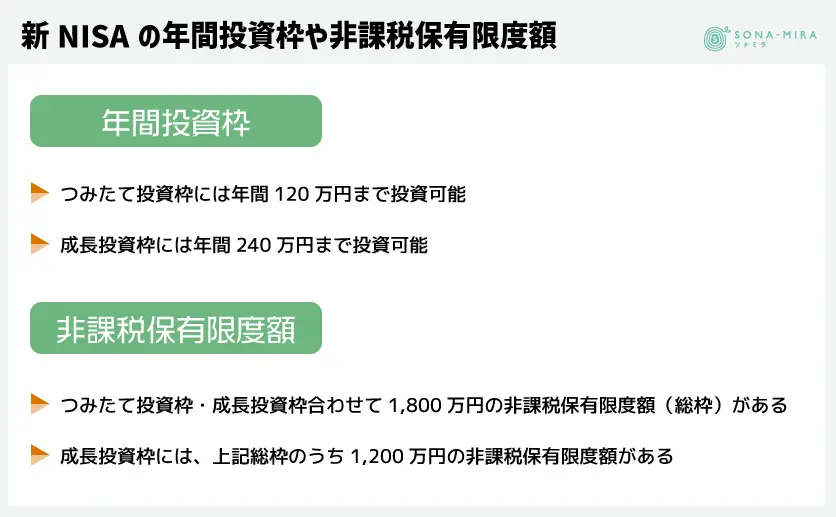

新NISAには「つみたて投資枠」と「成長投資枠」という2つの投資枠が用意されています。いずれも無期限・非課税の運用ができますが、年間の投資上限額が決まっています。

つみたて投資枠は、長期投資に適した投資信託に投資できる枠です。例えば、アメリカの代表的な企業群の株価指数であるS&P500と連動した投資商品などに投資可能です。つみたて投資枠には年間で120万円までの投資が可能です。

成長投資枠とは、長期投資向けの投資信託に加えて上場企業の個別株式などにも投資できる枠です。例えば、S&P500指数に連動した投資商品にも少額から投資可能で、コカ・コーラ社など日米の個別株への投資もできます。成長投資枠の年間の投資上限額は240万円です。

つみたて投資枠・成長投資枠合わせて1,800万円まで投資可能で、成長投資枠はそのうちの1,200万円まで投資可能です。

まとめると、新NISAの年間投資枠や非課税保有限度額は次のとおりです。

途中で売却して資産を引き出せる

新NISAは従来のNISAと同様に運用途中で売却して資産を引き出すことが可能です。

新NISAとよく比較される制度にiDeCo(個人型確定拠出年金)があります。さまざまな税制優遇を受けられることから人気ですが、原則途中解約できず60歳まで資産を引き出しできない点がデメリットです。

投資をしているとまとまったお金が必要となり、急に運用方針を変えなければいけない場合もありますが、新NISAを利用すれば対応は容易です。

売却すると投資枠が復活する

従来のNISA制度では、一度使った非課税の投資枠は、途中で売却しても枠の再利用ができませんでした。

一方、新NISAでは商品を売却しても翌年以降に非課税保有限度額が復活します。

そのため、急な売却が必要な状況になっても、非課税保有限度額を気にする必要がありません。

こんな人はやめたほうがいい

新NISAは非課税運用が出来る便利な投資制度ですが、「やめとけ」という声もあるとおり、利用を控えたほうがいい方もいます。

具体的には以下の3パターンに該当する方です。

- 損益通算したい人

- 短期で収益を得たい人

- 元本割れが絶対に嫌な人

以下、その特徴を解説します。

損益通算したい人

新NISAには投資利益に対する税制優遇のメリットがありますが、もしも損失が出た場合は税務上なかったものとして扱われます。つまり、NISA口座は「損益通算」ができません。

損益通算とは、上場株式等の投資で損失が出た場合は利益から差し引いて税金を減らすことができ、一年分の利益と損失を相殺することを指します。

一般口座と特定口座では損益通算ができるものの、NISA口座は損益通算ができないので、NISA口座で損失が発生して他口座で利益が出ていても、利益と損失を相殺できないデメリットがあります。

また、繰越控除は、一年分の損益を計算し損失が発生した場合、損失を3年間にわたり繰り越せることを指しますが、NISA口座では繰越控除もできない点に注意が必要です。

短期で収益を得たい人

新NISAは中長期的な投資に向いており、短期的な投資には向きません。

投資の基本は「長期」「積立」「分散」投資です。年間投資枠が決められていることから、底値で買って高値で売るといった短期投資を繰り返すことは難しく、基本スタンスを守った投資をした方がいいでしょう。

また、短期的な投資は先に述べた損益通算を前提に投資を行います。しかし、NISA口座は損益通算不可ですので、やはり短期投資にNISAは向かないといえます。

元本割れが絶対に嫌な人

絶対に元本割れを避けたい方も新NISA利用に向きません。

新NISAも「投資」である以上、元本割れのリスクはゼロではありません。歴史を振り返ってみても、相場が暴落することは多々あります。例えば2020年に発生したコロナショックでは、NYダウ工業株30種平均が3月12日に2,352ドルの暴落幅を見せました。

暴落は、普段から気を付けていても予測できるものではありません。

毎日の値動きが気になり、暴落を絶対に避けたい方はNISAをはじめとした投資に向かないでしょう。

日本人は運用への苦手意識がある?

国が考えるNISA制度制定の狙いは、投資の活性化による国民の資産形成の促進です。

新NISA制度が拡充され、投資は国民にとってより身近になりましたが、それでもハードルの高さを感じている方は少なくありません。

「元本割れしたら嫌だ」「手を出していいのかな」と不安に思う方もいらっしゃるでしょう。

金融広報中央委員会が行った「金融リテラシー調査2022」では、日本人の金融知識について興味深い結果が示されました。

調査結果について、以下でご紹介します。

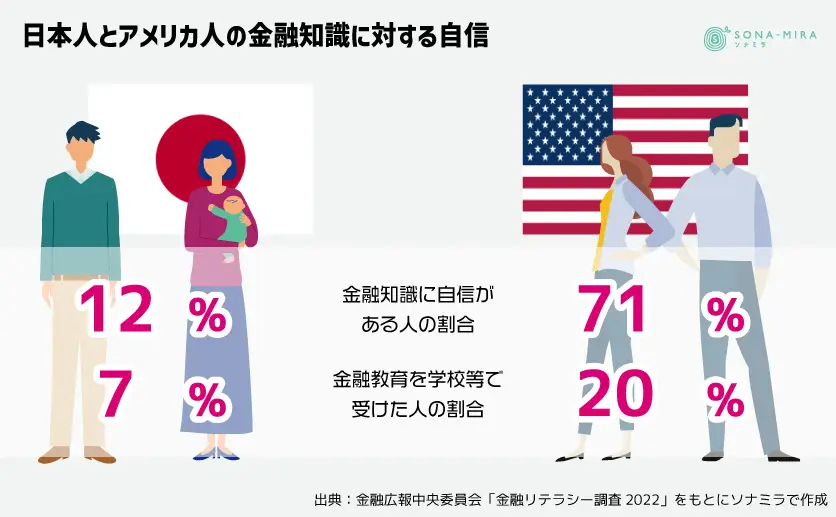

金融知識に自信がある人の割合

金融リテラシー調査2022では、日本人とアメリカ人とで「金融知識について自信があるか」アンケートをとり、次のような結果となりました。

アメリカ人と比較すると、日本人は金融知識に自信がないとわかります。

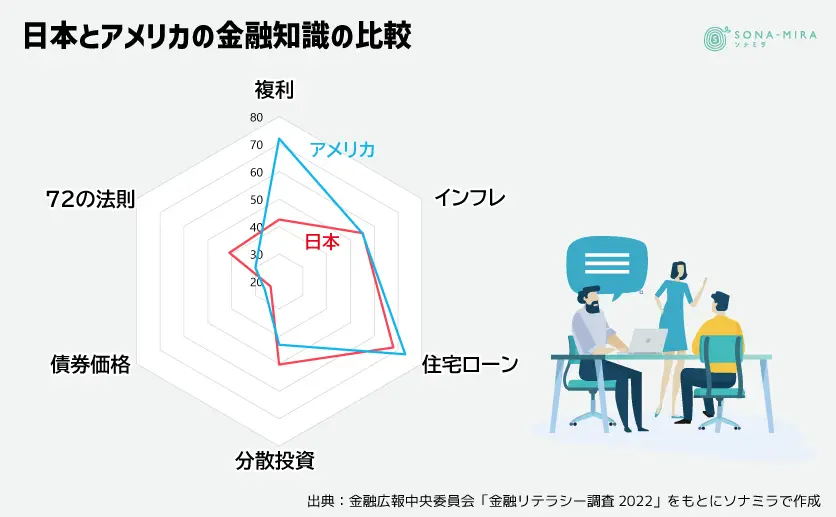

実際の金融知識の差

同じく金融リテラシー調査2022で、日本人とアメリカ人とで「金融知識の正誤問題」をテーマごとに6問出題し、正答率を問うたところ、以下の結果が残りました。

これらの結果を見る限り、日本とアメリカにおける金融教育には学校教育の段階から違いがあり、金融教育を生活の身近な学びの一つとして扱っているかという点に大きな差があるといえます。

正しい知識を身に付けて新NISAを活用しましょう

ここまで、新NISAの概要や利用をやめておいたほうがいい方の特徴、日本人の金融知識についてご説明しました。

短期的な利益確保や元本割れへの抵抗など、投資を行う上での障害は多くあるでしょう。金融知識に苦手意識を持つこともあると思いますが、正しい知識を身に付ければ新NISAは活用可能です。

お金の問題は人生を左右する大事なことです。ソナミラのコンシェルジュはちょっとしたご質問も承ります。ぜひお気軽に相談予約をしてみてください。相談だけなら何度でも無料です。

▼参考

日本人とアメリカ人の金融知識について

出典:金融広報中央委員会「金融リテラシー調査(2022年)」

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約