資産運用と投資の違いはゴール設定!希望をかなえるアプローチ方法は?

資産運用と投資の違いを意識したことはありますか?

資産運用の目的は、子どもの教育資金や老後資金の確保などのライフイベントにおいて重要なお金を確実に準備することです。一方、投資は資産運用の一つの手段として、お金をふやすことを目的として取られる行動です。

言い換えると、ライフイベントを充実させることをゴールとするのが資産運用であり、資産をふやすこと自体をゴールとするのが投資ということになります。

今回は資産運用と投資の違いを明確にし、それぞれのアプローチ方法の違いを解説します。

そして、投資商品選びからライフイベントに合わせた資産配分まで、あなたの夢をかなえるための戦略をご紹介します。

資産運用とは

資産運用では「何のためにふやしたいのか」というゴール設定が非常に重要です。このゴール設定によって、お金をどのように配分し、どのような行動を取るべきかが変わってきます。

資産配分を決定するための2つのアプローチ

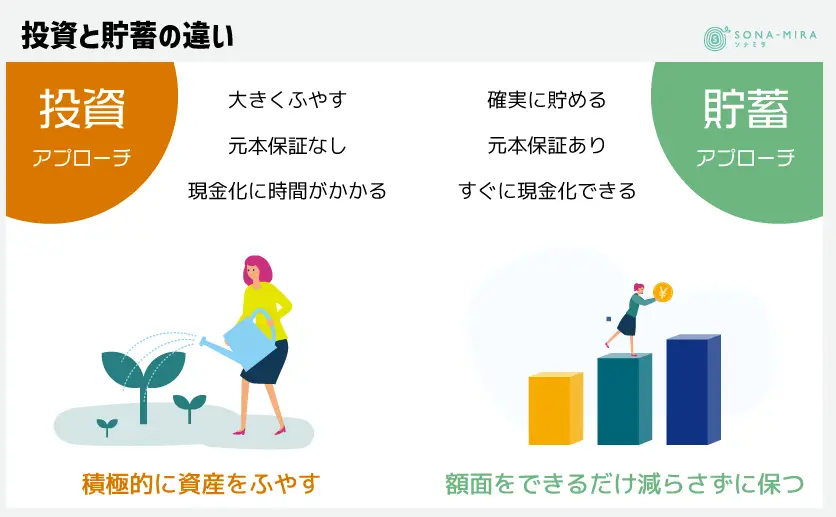

資産配分を決定するために取るべきアプローチは大きく2つに分かれます。

一つは、株式や投資信託といった投資商品を使って積極的に資産をふやす「投資」です。もう一つは、預金などを通じて資産の額面をできるだけ減らさずに保つ「貯蓄」です。

この2つのどちらに比重を置くのかは、目標となる「ライフイベント」により異なります。

子どもがいれば、高校や大学に入学するというライフイベントが発生することが予測され、その時期に教育資金が必要になることがわかります。

また、会社員であれば、本人が望まなかったとしても、いずれは仕事を辞める時期が来るため、退職というライフイベントは多くの人に発生します。

このようなライフイベントを考えた上で、イベントが発生するまでの期間や目標額を考慮し、投資と貯蓄の資産配分を決定することが重要です。

したがって、資産運用を始めるためには、まず自分の人生設計をすることから始めます。その人生設計の中に自分の夢や希望を盛り込みながら、どの時点でどれだけの資金が必要になるのかを見極めることが重要です。

自分でできる資産配分

毎日忙しく生活をしている人にとって、これから発生するライフイベントを想定しながら資産配分を決めていくことは難しいことかもしれません。

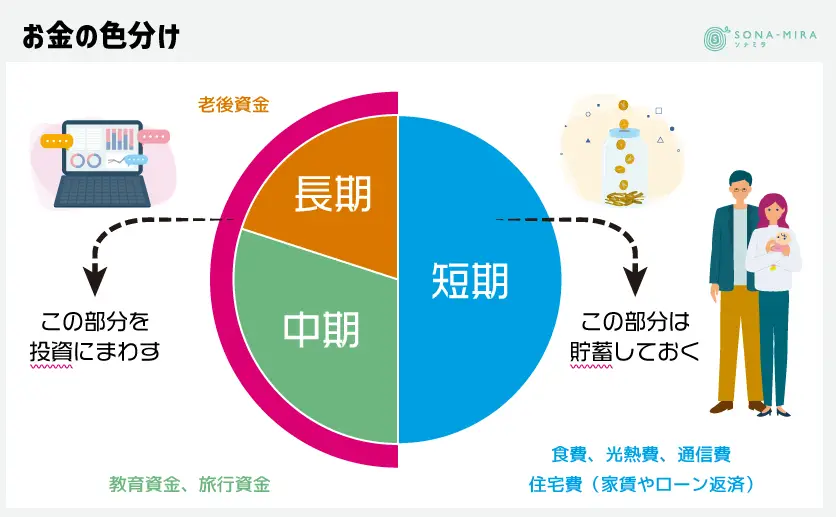

そこで紹介したいのが「お金の色分け」という方法です。この方法では、使うタイミングに応じてお金を色分けします。

短期的に必要なお金、中期的に必要なお金、長期的に必要なお金と分けて考えることで、どのくらいの資金を投資に回し、どのくらいを貯蓄に回すべきかが見えてきます。

色分けをすることで、中長期的に使うお金に関しては、貯蓄だけでなく投資を活用して効率的にふやしていく方法も選べるようになります。

このように、自分自身で資産配分を行うことは、資産運用の第一歩として取り組むべきことです。

投資とは

ここまで説明してきた通り、お金の色分けを通じて資産配分を行うことで、どのくらいのお金を投資に回せるかが見えてきます。

初めて投資をする方は、汗をかかずに投資で稼ぐことに罪悪感のようなものを持つ方もいます。

しかし、投資行動は、個人にとって資産をふやす期待が持てるだけではなく、社会にとっては経済成長を支えるという重要な役割も果たしています。

株式や債券など、投資の対象となる有価証券が取引される証券市場は、国や企業が活動資金を調達する場でもあるので、個人が投資を行うことで、その資金が国や企業の成長を支えることにもつながります。

結果として、経済が活性化され、生活環境の改善や質の高い商品やサービスの提供が促されるという側面があります。

主な投資商品

投資には様々な商品がありますが、それぞれリスクとリターンが異なります。自分自身のリスク許容度や知識レベルに合った投資方法を選ぶことが、賢い投資を行うための鍵となります。

株式

企業が資金調達のために発行する株式に投資をして、その企業の成長に伴う収益を狙います。株価が上昇した時に売却することで得られる利益(キャピタルゲイン)や、企業が得た利益の一部が株主に還元される配当金(インカムゲイン)が主な収益源です。

債券

国や自治体、企業が資金調達を目的に発行する有価証券です。債券を購入することで、定期的な利息と、一定期間後に元金を受け取ることができます。

投資信託やETF

投資信託は、多くの投資家から集めた資金をプロの運用者が株式や債券などに投資する仕組みです。個人の投資家は、少ない資金で分散投資することが出来ます。ETFは投資信託の一種で、株式のように証券取引所で売買されます。

外貨預金

日本とは異なる国の通貨に預け入れることで、その国の金利に基づいた利息収入を得ることができる投資方法です。

不動産投資

不動産を購入し、賃貸することで賃料収入を得る投資方法です。不動産価値の上昇も収益の一部となり得ます。

投資と投機の違い

投資と投機は表面的には似ている言葉ですが、その本質には大きな違いがあります。

例えば、株式投資では、投資家は長期的な視点で投資先企業の成長を支援し、その過程で生じる価値の増大を通じて収益を得ることを目指します。

この場合、投資家は企業が成長し株価が上昇することや、配当金という形で企業から利益の一部を分配されることにより、その成果の恩恵を受けることができます。

ただし、これは企業が成長する場合であり、逆に企業が破綻すれば、株式の保有者全員が損をすることも考えられます。

もう一方の投機は、短期的な価格変動を利用して利益を得る行為であり、デイトレードやFXが代表的なものです。投機は短期間で高収益を目指すもので、ギャンブル性が高いと言えます。

日本政府は「貯蓄から投資へ」という施策を打ち出していますが、投資と投機を混同することがないようにしましょう。

大切なことはゴール設定

資産運用も投資も、目的は同じく資産をふやすことですが、その背景にあるゴールが異なります。

上述した通り、資産運用は、人生の重要なライフイベントを確実に実現させるために必要な資金を準備することを目的としています。これに対して、投資はその資産運用を実現するための手段の一つであり、資産をふやすこと自体が目的となります。

資産運用を成功させるために必要なことは、ライフイベントにおける明確なゴール設定です。

自分がなぜ資産をふやしたいのか、どのような未来を実現したいのかを明確にすることが、適切な資産配分や金融商品の選択を行う上での指針となります。

そこで、ライフプランニングが重要な設計図となる訳です。

ゴールベース・アプローチを体験しよう

明確なゴール設定を行ったうえで、資産運用を行う効果的な手法として、「ゴールベース・アプローチ」があります。

このアプローチは、個人の未来像を明確にし、将来のキャリアの展望、子どもの教育費用、健康維持や老後の介護に至るまで、人生の大きな節目に必要な資金を計画的に準備することを目的としています。

具体的には、これらのライフイベントに対する具体的な要望を「将来達成したいゴール」として定義し、それに必要な資金計画を策定します。さらに、それぞれのゴールに合致する最適な金融商品を選択し、投資戦略を立案します。

このアプローチの特徴は、金融商品の選択基準に収益性だけを求めるのではなく、個人の人生目標との整合性を重視する点にあります。

これらを意識することにより、資産運用本来の目的を見失うことなく、より充実した人生を送るための基盤を築くことが可能となります。

しかしながら、ゴール設定から最適な金融商品の選定に至るまでの過程は複雑で、個人の判断だけで全てを行うには限界があるかもしれません。

ここで重要となるのが、専門知識を持ったプロフェッショナルからのアドバイスを受けることです。

専門家の知見を活用することで、より効果的に、かつ安心して資産運用を進めることができるでしょう。最終的には、自身の人生設計に沿った資産運用の戦略を立てることが、豊かな未来への第一歩となります。

ソナミラでは、コンシェルジュがライフプラン作成のお手伝いをしています。ライフプランの作成は無料で行っています。是非一度、相談予約をしてみてください。

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約