つみたてNISAとは?新NISAで変更される点やメリット・デメリットを解説

つみたてNISAを利用している人が増えていると聞きますが、興味はあるがどんな制度かよくわからず、利用するのを不安に感じている、という方もいるのではないでしょうか。日本証券業協会が実施したアンケートによれば、子どもの教育資金をためるのにNISAを利用しているご家庭も多いようです。

NISA制度は2024年に大きく生まれ変わります。

本記事では、新しいNISAと現行NISAの違いなどを、まだNISAを始めていない方にもわかりやすく解説します。また、現行のNISA制度を利用するのであれば、つみたてNISAがおすすめです。つみたてNISAがおすすめである理由についても説明します。

つみたてNISAと一般NISAの違い

これから2023年中にNISAを利用したい場合は、つみたてNISAと一般NISAのどちらを選ぶのがよいのでしょうか。

現行NISAでは、つみたてNISAと一般NISAの併用はできません。年単位で(暦年ごとに)どちらかを選択する必要があります。それぞれの特徴を理解してどちらかご自身に合った方を選択しましょう。

つみたてNISA | 一般NISA | |

|---|---|---|

年間非課税投資枠 | 40万円 | 120万円 |

非課税保有期間 | 20年 | 5年 |

投資可能商品 | 基準を満たした投資信託 | 株式・ETF・投資信託等 |

年間非課税投資枠の違い

年間の投資枠は、つみたてNISAが40万円なのに対して、一般NISAは120万円です。現行NISAで投資できるのは2023年末までなので、残りの期間で多くの金額を投資したいのであれば一般NISAのほうがより大きく投資ができます。もし年間の投資枠が余っても翌年に繰り越すことはできません。

非課税保有期間の違い

非課税保有期間は一般NISAが5年、つみたてNISAは20年なので、より長い期間を望む方はつみたてNISAがよいかもしれません。

2023年に投資した商品は、一般NISAは2027年まで、つみたてNISAは2042年まで非課税で保有できます。

投資可能商品の違い

つみたてNISAの対象は条件を満たした投資信託のみですが、一般NISAは投資信託以外にも個別株やETFに投資可能です。また、一般NISAを利用して外国株の取引ができる証券会社もあります。投資可能商品で比較すると、一般NISAは選択肢が豊富です。

現行つみたてNISAのメリットとデメリット

つみたてNISAは「金融庁が定めた要件を満たす、長期・積立・分散投資に適した投資信託」で運用できるので、これから投資を始めたい方に適した制度です。ただし、デメリットもある点を理解しておきましょう。

つみたてNISAのメリット

つみたてNISAは長期投資に適した制度で、以下のようなメリットがあります。

- 投資対象が「金融庁が定めた要件を満たす、長期・積立・分散投資に適した投資信託」に限定されている

- 定時定額購入・積立買付(ドルコスト平均法)により、購入価格(購入単価)を平準化でき、高値掴みを避けられる

- 非課税保有期間が一般NISAよりも長い

投資対象は金融庁が定めた要件を満たす投資信託

つみたてNISAは非課税期間が20年に設定されており、長期投資を目的としています。

対象となる商品には手数料や分配金などに関して条件があり、その条件をクリアした投資信託がラインナップされています。

つみたてNISAの対象商品は、手数料が低水準である、分配金が頻繁に支払われないなど、「長期・積立・分散投資」に適した公募株式投資信託と上場株式投資信託(ETF)に限定されています。

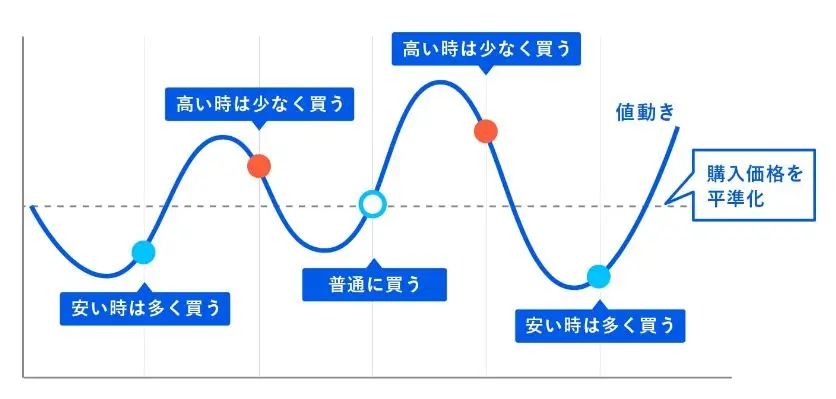

ドルコスト平均法の活用

「ドルコスト平均法」とは、定期的に同じ購入額で同じ商品の買付を続ける手法です。基準価額(投資信託の単価)が安いときには多く買い付け、基準価額が高いときには少ない量を買い付けることで購入価格を平準化させる狙いがあります。

ただし、購入した商品の価格が下落し続けた場合など、ドルコスト平均法を利用した購入をしても損失が出ることはあります。

ドルコスト平均法イメージ図

非課税保有期間が一般NISAよりも長い

投資の基本は「長期・積立・分散」です。つみたてNISAの非課税で保有可能な期間は20年です。分配金を出さない(分配実績がない)投資信託であれば、長期であるほど複利の効果(投資の利益が運用にまわされ、ふえていくこと)が期待できます。

さらに、つみたてNISAは毎月一定額の投資信託等を購入します。投資信託は、運用会社が国内外の株式や債券など、複数に投資・運用する商品なので、投資対象が分散されるほか、ドルコスト平均法で平均購入価格が安定します。

このほか、つみたてNISAは決まったタイミングで自動的に買い付けてくれるので、買い付けの手間がかからないのもメリットの一つです。

つみたてNISAのデメリット

一方で、つみたてNISAは年間の投資枠が40万円なので、投資資金を豊富に準備できる方にはもの足りないかもしれません。

また、つみたてNISAの対象商品は2023年4月4日時点で191本ですが、一般NISAで投資できる投資信託は2023年2月末時点で14,421本もあります。つみたてNISAの対象でない商品に投資したい方は、株式や1万本以上の投資信託の中から選べる一般NISAが向いているかもしれません。

さらに、NISA制度共通のデメリットとして、損失が出た場合でも損益通算できないことがあげられます。損益通算とは、損失と利益を相殺して課税対象額を小さくできる仕組みです。通常の課税口座(「特定口座」「一般口座」)の取引で損失が発生した場合、その損失分を利益から差し引いて課税金額を減少させることができます。しかし、NISA口座の場合、損失が発生してもそれを利益から差し引くことはできません。そのため、NISA口座と課税口座の両方を保有している場合でも、NISA口座で損失が発生した場合には損益通算ができません。

<例>

投資信託Aで50万円の利益、投資信託Bで10万円の損失が出た場合

①投資信託Aと投資信託Bのどちらも課税口座で保有していた場合

Aの利益50万円-Bの損失10万円(課税口座のため損益通算可能)=課税対象40万円

課税対象40万円×税率20.315%=税金約8万円

②投資信託Aは課税口座、投資信託BはNISA口座で保有していた場合

Aの利益50万円-0万円(Bの損失はNISA口座のため損益通算不可)=課税対象50万円

課税対象50万円×税率20.315%=税金約10万円

つみたてNISAはどんな人に向いているか

つみたてNISAと一般NISAには、ここまで説明してきたようなさまざまな違いがあります。

それでは、つみたてNISAはどんな人に向いているのでしょうか。また、一般NISAが向いているのはどんな人なのでしょうか。

投資が初めての人はつみたてNISAがおすすめ

つみたてNISAは、これからNISAを始めたいと思っている投資経験が少ない方や、少額で取引をしたい方に向いています。

つみたてNISAは金融庁も推奨している長期・積立・分散投資に適した資産形成のための制度です。少額からでも投資できるので、これから投資を始めてみたいと考えている方はつみたてNISAを検討してみてはいかがでしょうか。

投資経験者や短期取引したい人は一般NISAがおすすめ

一般NISAは個別株にも投資でき、年間の非課税投資金額が120万円です。つみたてNISAの対象でない商品に投資したい方や、ご自身で売買タイミングの判断ができる投資経験者の方は一般NISAが良いかもしれません。

新NISAとは?2024年からどう変わる?

現行のNISA制度は抜本的拡充・恒久化が図られ、2024年1月から新NISAとして生まれ変わります。新NISAは、2023年に現行NISA(つみたてNISAまたは一般NISA)を開設していれば、そのまま新NISAの口座が開設されます。

現行NISAと新NISAとの違い

現行NISAは利用できる期間が限定されていましたが、新NISAは期限の定めがなくなることが決まっています。

現行NISAでの買付は2023年末で終了となるので、2024年1月以降は新しく買付できませんが、すでに保有している商品は、非課税期間が終了するまで非課税のまま保有できます。ただし、現行NISAで保有している商品を新NISAへ移行すること(ロールオーバー)はできません。

現行NISAから新NISAになることで大きく変わるのは以下の4点です。

- つみたて投資枠と成長投資枠の併用

- 非課税保有期間の無期限化

- 年間非課税投資枠の拡大と非課税保有限度額の拡大

- 非課税保有枠の再利用が可能

現行NISAと新NISAの違い

項目 | 現行NISA | 新NISA | ||

|---|---|---|---|---|

つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

制度の併用 | 併用不可 | 併用可能 | ||

非課税保有期間 | 20年 | 5年 | 無期限 | |

年間投資上限(※1) | 40万円 | 120万円 | 120万円 | 240万円 |

最大利用可能額 | 800万円 | 600万円 | 1,800万円 | |

(※1)現行NISAの場合、いずれか一方の金額が年間投資上限となるが、新NISAの場合は、つみたて投資枠と成長投資枠の合計360万円が年間投資上限となる

つみたて投資枠と成長投資枠の併用

現行NISAはつみたてNISAか一般NISAのいずれか一方を、年単位で(暦年ごとに)選択する必要があります。

新NISAではその制限がなくなり、現行のつみたてNISAにあたる「つみたて投資枠」と一般NISAに似た「成長投資枠」を併用できます。

非課税保有期間の無期限化

現行NISAでは、非課税保有期間は一般NISAで5年間、つみたてNISAで20年間の上限が設けられています。

新NISAでは非課税保有期間は無期限となり、より長期で投資ができるようになります。

年間非課税投資枠の拡大と非課税保有限度額の拡大

現行NISAでは年間投資枠の上限はつみたてNISAが40万円、一般NISAが120万円です。

新NISAではつみたて投資枠が120万円、成長投資枠は240万円が年間の投資枠となります。

また、新NISAではつみたて投資枠と成長投資枠の併用が可能になったので、合計360万円まで年間の非課税投資枠が拡大されました。

新NISAでは年間投資限度額に加えて、非課税保有限度額の総合計額という考え方が新しく導入され、1人あたりの非課税保有限度額は1,800万円となります。

非課税保有枠の再利用が可能

非課税保有期間が無期限になったことと、非課税保有限度額(1,800万円)という管理方式が追加されたことによって、非課税保有枠の再利用が可能になりました。

たとえば、非課税保有枠を1,800万円分上限まで利用している状態で、購入価格300万円分の資産を売却した場合、非課税保有枠は1,500万円になるので、再度300万円分が非課税保有枠を使って投資できます。

ただし、つみたて投資枠と成長投資枠の年間投資上限以上は投資できないので、年間の投資枠が余っていない場合は翌年以降の利用となります。

つみたてNISAはつみたて投資枠に

現行のつみたてNISAは、新NISAではつみたて投資枠に相当します。年間の投資枠は40万円から120万円に拡大するので、1月から12月まで毎月積み立てる場合、1か月あたり10万円まで積立投資が可能です。

つみたて投資枠と成長投資枠は併用可能だと前述しましたが、併用せずに、つみたて投資枠だけで非課税保有限度額である1,800万円分を利用することもできます。

ただし、つみたて投資枠の年間投資枠は120万円なので、つみたて投資枠だけで非課税保有限度額の1,800万円に達するには15年(1,800万円÷120万円=15年)かかります。

なお、成長投資枠の保有限度額は、1,800万円のうち1,200万円までとなります。

つみたてNISAは長期投資に最適

つみたてNISAは長期・積立・分散投資に適しており、これから投資を始めたいと考えている方にピッタリの制度です。現行NISAは2024年から始まる新NISAとは別枠になるので、NISAを利用しようか迷っている方は、2023年のうちにつみたてNISAを始めてみてはいかがでしょうか。

▼参考資料

- 「国民のNISAの利用状況等に関するアンケート調査」報告書(日本証券業協会 )

- NISA特設ウェブサイト |つみたてNISAの概要(金融庁)

- NISA特設ウェブサイト |NISAとは(金融庁)

- NISA特設ウェブサイト |新しいNISA(金融庁)

- つみたてNISA対象商品届出一覧(金融庁)

- 投資信託の全体像(純資産総額・ファンド本数)(投資信託協会)

- 定額購入法(ドル・コスト平均法)(日本証券業協会)

- No.1474 上場株式等に係る譲渡損失の損益通算及び繰越控除(国税庁)

■こちらの記事も読まれています

新NISAで投資信託orETF?FPが教えるお得な選び方とは

ETF(上場投資信託)とは?株式・投資信託との違いやメリット・デメリットを解説

インデックスとは?金融の知識として押さえておきたい「指標」

新NISAの「つみたて投資枠」銘柄の選び方を徹底解説!これから始める人は必見

新NISAを始めるときに検討したい!クレカ積立で投資効果を高める

目論見書の読み方は?NISAで投資信託を始めた人は覚えておこう

新NISAとは?2024年制度改正において知っておきたい変更点とメリット

ロボアドバイザーと投資信託はどっちがいい?違いについても解説

長期投資をするときに覚えておきたい「ドルコスト平均法」とは?

iDeCoとは?税制優遇などのメリットや、設定できる掛け金について解説

ESG投資とは?わかりやすく解説!あなたにもできる!ESG投資のメリットをわかりやすく説明

ソナミラ株式会社 金融商品仲介業者 関東財務局長(金仲)第 1010号

FP相談予約

FP相談予約